Robinhood – un cas d’école d’analyse financière

Robinhood a été créé en 2013 dans la région de San Francisco, à quelques kilomètres de l’université de Stanford. C’est dans cette université prestigieuse que Vlad Tenev et Baiju Bhatt se sont rencontrés. Leur ambition était forte : démocratiser les marchés financiers en offrant un accès facile à tous les apprentis traders. Leur slogan fut vite trouvé : « Investing for Everyone ».

Ils proposent ainsi une plateforme de trading sans frais de courtage. Avec une telle approche, deux modèles sont alors possibles : 1) « si c’est gratuit c’est que c’est toi le produit » ou 2) le modèle n’est pas viable.

Ils se sont introduits en bourse l’été dernier (quel timing!) en défendant l’approche 1. L’idée pour eux est de capter le maximum de flux pour pouvoir se rémunérer en améliorant le bid/ask sur les transactions financières.

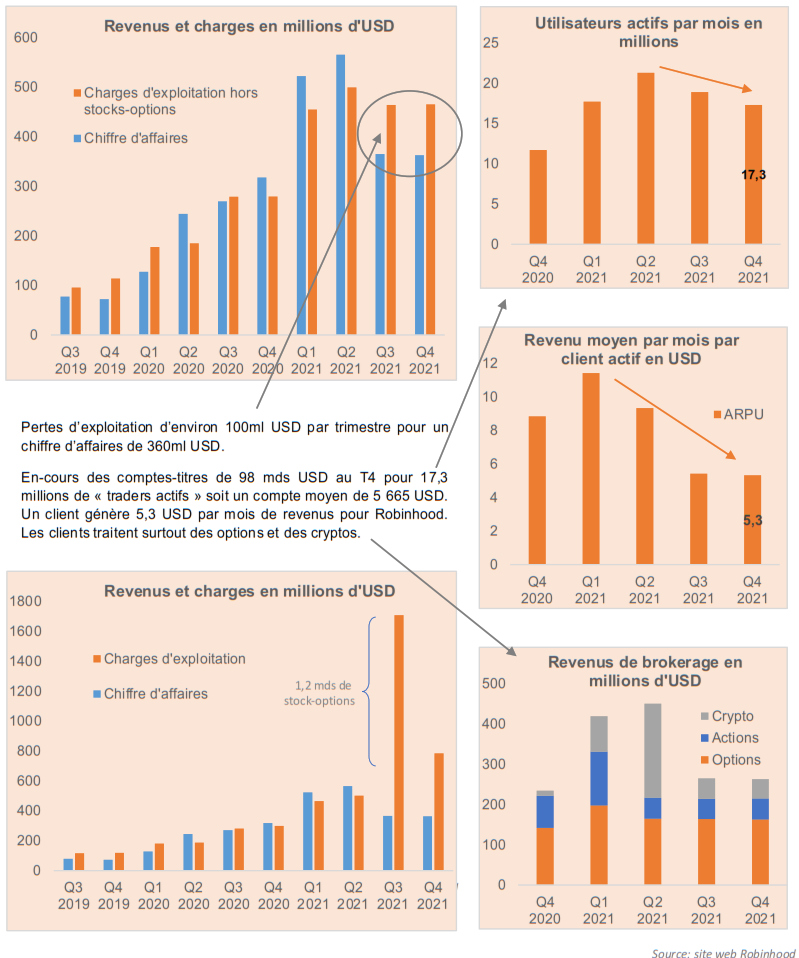

La réalité aujourd’hui est résumée avec les graphiques de la page précédente. La base de clients n’augmente plus et cette base est constituée de petits investisseurs très risquophiles qui traitent principalement des options.

Parce que l’immobilier en Californie n’est pas donné, les dirigeants n’ont pas oublié de se rémunérer. Ils se sont attribués pour 1,57 milliards de stocks options en 2021 soit quasiment autant que le chiffre d’affaires annuel de la société !!!

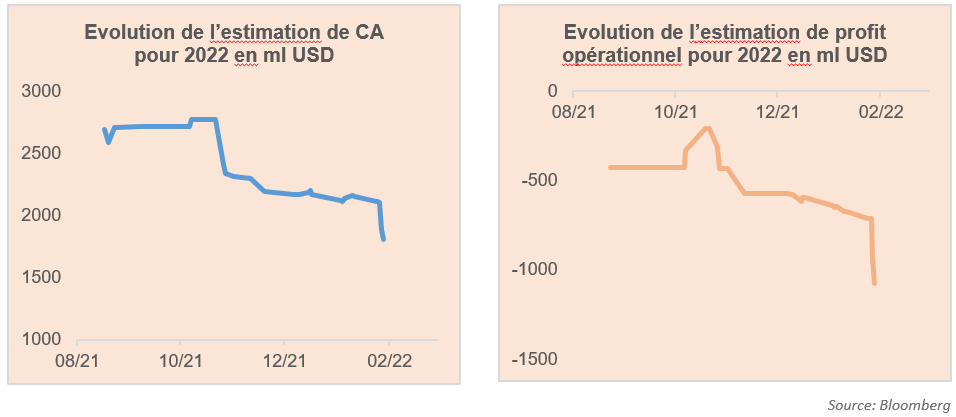

Les analystes commencent à avoir des doutes sur le business model et n’attendent plus de croissance en 2022. Ils ont révisé à la baisse leurs attentes : CA de 1,8 mds d’USD et perte opérationnelle de 1,1 mds soit une marge opérationnelle de -61%.

Question pour les étudiants en finance: combien vaut cette société? Quel est le prix que vous êtes prêts à dépenser pour une société qui retrouvera peut-être de la croissance en 2023 et qui en attendant perd 61 dollars pour chaque 100 dollars de revenus générés?

Réponse 1: 0

Réponse 2: 1,8 mds USD (soit une fois le CA)

Réponse 3: > 10 mds USD

Corrigé de l’exercice :

A 14,1 USD par action, le marché valorise Robinhood à plus de 12 milliards de dollars soit davantage que Commerzbank.

Catégories

Articles récents

Point de vue – En haute altitude

Il y a un an, je me demandais dans ces colonnes si l’atterrissage en douceur ne serait pas plutôt un décollage. Douze mois et +30% plus tard sur le S&P500, force est de constater que le marché a bien décollé, voire est sur orbite. Se pose désormais la question de la suite. Depuis un […]

Point de vue – Je vous ai apporté des actions, parce que les fleurs c’est périssable

J’aurai pu apporter des bonbons, mais récemment la tendance est plutôt aux actions malgré l’approche inéluctable des fêtes de fin d’année et la nervosité des marchés. Explications de Thomas Fonsegrive. Sur les marchés européens le début du 4ème trimestre a été marqué par une certaine nervosité au moment de la publication des résultats. Justifiées ou […]