La fin d’une énigme

LA DIVERGENCE ENTRE MARCHE ACTIONS ET MARCHE OBLIGATAIRE A ETE UNE ENIGME

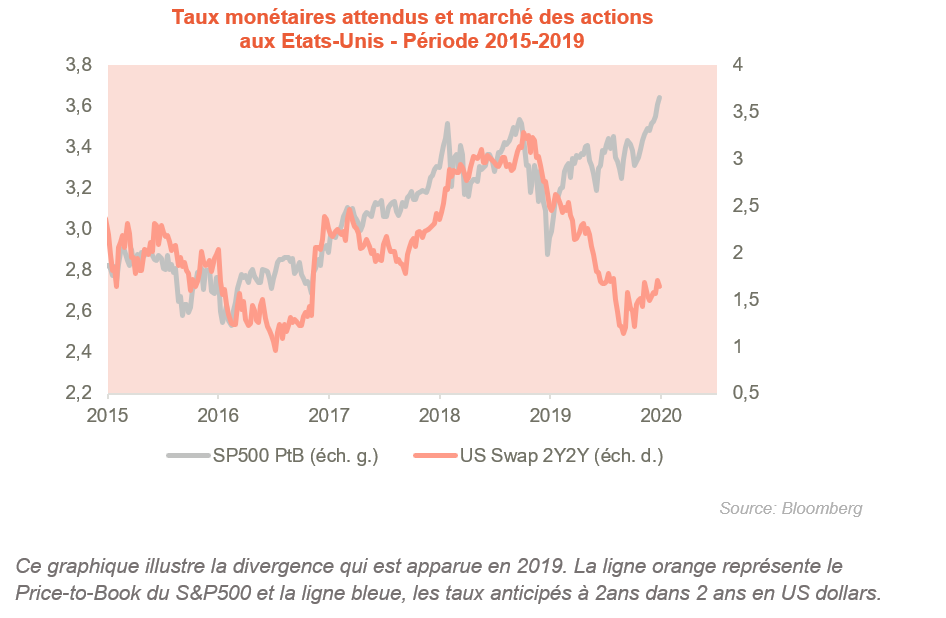

Avant que la crise sanitaire émerge, la divergence de vues entre le marché obligataire et le marché des actions interpellait. Nous étions en 2019 et le risque déflationniste était alors pris au sérieux par le marché obligataire tandis que les marchés actions se comportaient comme si la croissance nominale à venir allait être optimale pour la génération de profits.

Pour les opérateurs de marchés, cette divergence de comportement entre le marché obligataire et le marché des actions était une énigme : comment un marché peut-il être pessimiste vis-à-vis du régime de croissance et un autre, afficher une telle confiance ? Disons-le tout net, si cette énigme n’a pas été à ce jour résolue elle a en revanche bel et bien disparu.

Procédons à un rapide rappel des faits. Les marchés financiers ne sont pas cloisonnés. Il est facile de trouver des corrélations élevées entre des actifs de différentes classes. Effet d’entrainement ? pas sûr. Corrélation ne signifie pas nécessairement « lien de causalité ». On peut toutefois déduire d’une corrélation élevée entre deux actifs que ceux-ci réagissent à la même information, aux mêmes indicateurs.

Il est d’ailleurs amusant de constater que les deux grandes classes d’actifs (actions et obligations) ne cessent de s’observer, persuadés que l’autre classe aurait une information privilégiée. Concrètement, les gérants actions prennent plaisir à commenter le marché obligataire et les gérants obligataires scrutent toute information émanant des marchés actions.

Cette logique financière a été peu ou prou respectée entre 2015 et 2018 : on a pu observer qu’une confiance accrue dans les perspectives économiques entraînait une hausse des actions et une hausse des taux. Inversement, la crainte d’un ralentissement économique tendait à faire baisser les actions et les taux d’intérêt.

Et en 2019 est née une divergence dont on ignorait la source. En effet, un peu avant le printemps, les anticipations de taux se sont dégradées, les investisseurs décalant leur idée que les taux courts poursuivraient leur normalisation aux Etats-Unis. Le contexte économique était cohérent avec ces anticipations : les indicateurs économiques avancés s’affaiblissaient et les chiffres d’inflation étaient plus faibles qu’escompté.

Du côté des marchés actions en revanche, il n’y a pas eu de re-pricing « à la baisse » mais au contraire, un re-pricing à la hausse. Clairement, l’affaiblissement du cycle n’a pas été un frein à leur expansion. La raison de cette divergence se posait clairement pour les opérateurs de marché, mais personne ne pouvait apporter de réponse satisfaisante. Qu’est-ce qui justifie, alors que les données macroéconomiques sont les mêmes, des interprétations divergentes de la part de différents marchés ? Combien de temps cela peut–il durer ?

C’est à ce moment, en 2020, qu’arrive la Covid et son onde de choc qui chamboule l’ordre établi. Cette énigme est oubliée. Comprendre la divergence de message implicite entre les actions et les obligations n’est pas la préoccupation des investisseurs en 2020. Cependant les mesures qui ont été prises et le changement de paradigme macroéconomique changent la donne et fait disparaitre cette divergence entre marchés actions et obligataire. Un nouvel indicateur devient la référence dans le monde obligataire. Voyons comment.

LE CHOC DE LA COVID

Il est important de comprendre que l’année dernière a marqué un tournant dans l’analyse économique et financière. La réponse des autorités publiques à la crise sanitaire a introduit un nouveau cadre d’analyse. La politique du « quoi qu’il en coûte » a changé le statut de la dette publique : passant d’une dette potentiellement exigible à un bien public au service des citoyens. Le pricing des taux d’intérêt doit désormais s’appréhender d’une façon différente. Parce qu’il est nécessaire pour que le système tienne que les taux nominaux restent bas, suivre les taux d’intérêt nominaux comme indicateur de confiance envers le cycle perd sa pertinence. Et c’est précisément en délaissant les taux comme indicateur de confiance et en regardant du coté de l’inflation que l’on comprend la corrélation actuelle entre marchés actions et obligataires.

Dorénavant, ce sont les anticipations d’inflation à long terme l’indicateur à suivre dans le marché obligataire. Ainsi, une confiance élevée dans le cycle impliquera des anticipations d’inflation proches de l’objectif des banques centrales (autour de 2% dans le monde transatlantique) alors qu’une défiance économique, en ravivant les craintes déflationnistes, se traduira par des anticipations d’inflation faibles.

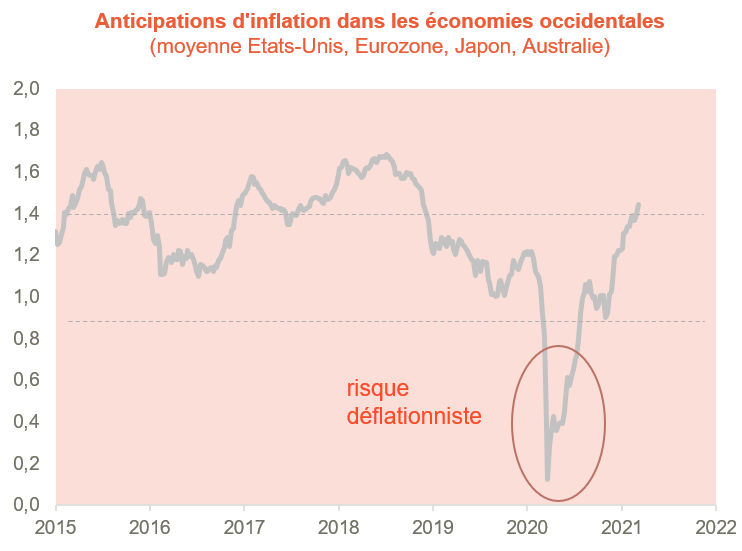

Observons cette composante des taux nominaux dans le monde développé.

Source: Bloomberg

Juste avant l’émergence du coronavirus, en 2019, les anticipations d’inflation étaient faibles, flirtant avec le bas de leur fourchette de fluctuation historique. Alors que le taux de chômage dans le monde développé était au plus bas et que la croissance était forte, les marchés financiers n’intégraient pas de prime de risque inflationniste significative. Au contraire. Cette prime était faible, comme si le risque déflationniste s’installait structurellement dans le paysage économique et financier. Le « point de départ » pre-covid était donc bas et la décision de fermer les économies (conséquence du confinement) a entrainé un effondrement des anticipations d’inflation. Pour les marchés financiers, la déflation n’est donc plus un risque mais une réalité en 2020.

Aujourd’hui les marchés financiers ont bien changé de perspective. Ils ont acté l’idée que l’effet du virus sur l’économie ne sera que temporaire mais qu’en revanche, le soutien public (monétaire et budgétaire) restera définitif. Après l’ouverture de la boite de Pandore monétaire en 2011, celle des dépenses publiques a été ouverte plus grande encore en 2020.

C’est dans ce contexte que la plupart des compartiments du marché des actions ont récupéré leurs niveaux pre-covid et que récemment, plusieurs d’entre eux ont enregistré des plus hauts historiques.

Le choc de la Covid nous permet donc d’appréhender différemment notre énigme : en effet, si la divergence entre marchés actions et marchés obligataires en 2019 peinait à s’expliquer au regard des taux d’intérêt, on constate désormais qu’elle n’existe tout simplement plus. En effet Il n’y a plus de divergence de message entre les deux marchés. Le marché des actions a confiance dans la capacité des entreprises à générer des profits dans un contexte de croissance nominale forte et le marché obligataire ne craint plus la déflation.

Le changement de paradigme de la Covid a mis fin à cette énigmatique divergence en mettant l’inflation au centre des préoccupations de tous les opérateurs de marché une fois acté l’interventionnisme monétaire et budgétaire.

RÉGIME MACROÉCONOMIQUE OPTIMAL POUR LES MOIS À VENIR

Il paraît difficile de renouer avec un monde où la dette publique serait maitrisée. Comme tout un symbole, l’Europe a récemment officialisé l’abandon des critères de Maastricht (60% de dette/PIB maximum). Il y aura bien un avant et un après 2020. La Japon avait ouvert la voie, les autres pays développés s’y sont engouffrés. Il n’y avait pas d’alternative, la réponse en termes de politique publique a été exceptionnellement forte.

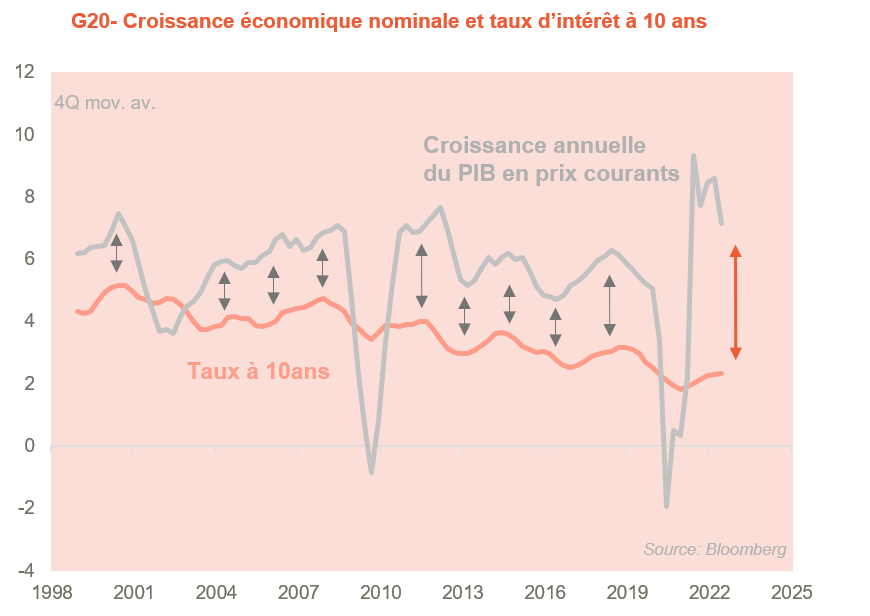

Le graphique ci-dessus illustre le nouveau « terrain de jeu » des entreprises privées : une croissance nominale forte et un coût du capital très faible. Le « portage » pour les entreprises est ainsi exceptionnel d’un point de vue historique. En d’autres termes, le régime macroéconomique est très favorable pour la profitabilité des entreprises ce qui pourrait expliquer pourquoi le régime de valorisation des actions est si élevé.

Les scénarios de risque existent évidemment mais l’équilibre actuel paraît soutenable, au moins à court terme. Le fait que la crise sanitaire ait repoussé le risque déflationniste – qui était le risque numéro un du monde d’avant – est un acquis indéniable pour les marchés financiers. Prenons le temps de le savourer !

Catégories

Articles récents

Point de vue – En haute altitude

Il y a un an, je me demandais dans ces colonnes si l’atterrissage en douceur ne serait pas plutôt un décollage. Douze mois et +30% plus tard sur le S&P500, force est de constater que le marché a bien décollé, voire est sur orbite. Se pose désormais la question de la suite. Depuis un […]

Point de vue – Je vous ai apporté des actions, parce que les fleurs c’est périssable

J’aurai pu apporter des bonbons, mais récemment la tendance est plutôt aux actions malgré l’approche inéluctable des fêtes de fin d’année et la nervosité des marchés. Explications de Thomas Fonsegrive. Sur les marchés européens le début du 4ème trimestre a été marqué par une certaine nervosité au moment de la publication des résultats. Justifiées ou […]