Argent public : origine et transmission

RAPPEL DE QUELQUES AGREGATS ECONOMIQUES

La gestion de la crise sanitaire a entrainé un déploiement sans précédent d’argent public. Nous allons voir quels sont les canaux de transmission entre autorités monétaires, gouvernements et agents économiques privés.

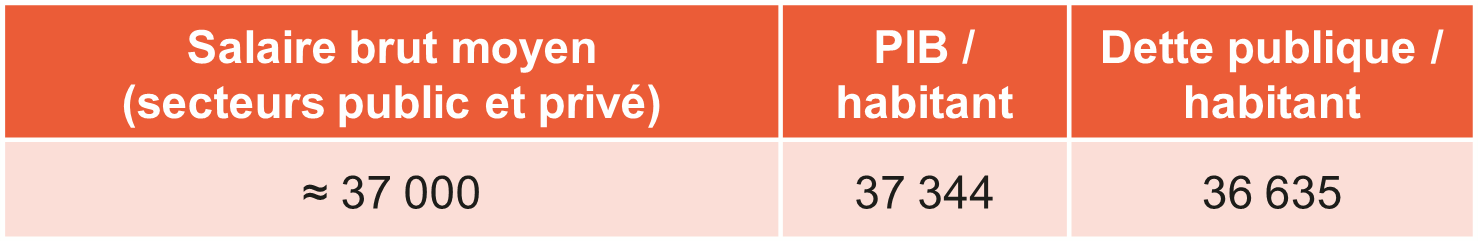

Avant de commencer, il nous parait nécessaire de recontextualiser les montants en jeu. Entendre que la dette publique en France dépasse les 2200 milliards d’euros ou que la banque centrale européenne achète pour 20 milliards d’euros d’actifs chaque mois ne nous parle pas véritablement. Il s’agit de montants abstraits.

Une façon très simple de redonner du sens à ces chiffres est de les rapporter au nombre d’habitants : soit 66 millions pour la France et 342 millions pour la zone euro. Voici ce que l’on obtient pour la France.

PIB et dette publique en euros par habitant vs. salaire brut moyen – France 2019

Source: Insee

L’IMPACT DE LA CRISE SANITAIRE…

La décision unilatérale de confiner les agents économiques a été une décision douloureuse pour les gouvernements, notamment pour leurs finances. En France, les mesures de soutien ont entrainé une explosion des dépenses publiques (+14,4%) alors que les recettes baissaient pour des raisons conjoncturelles évidentes (-6%).

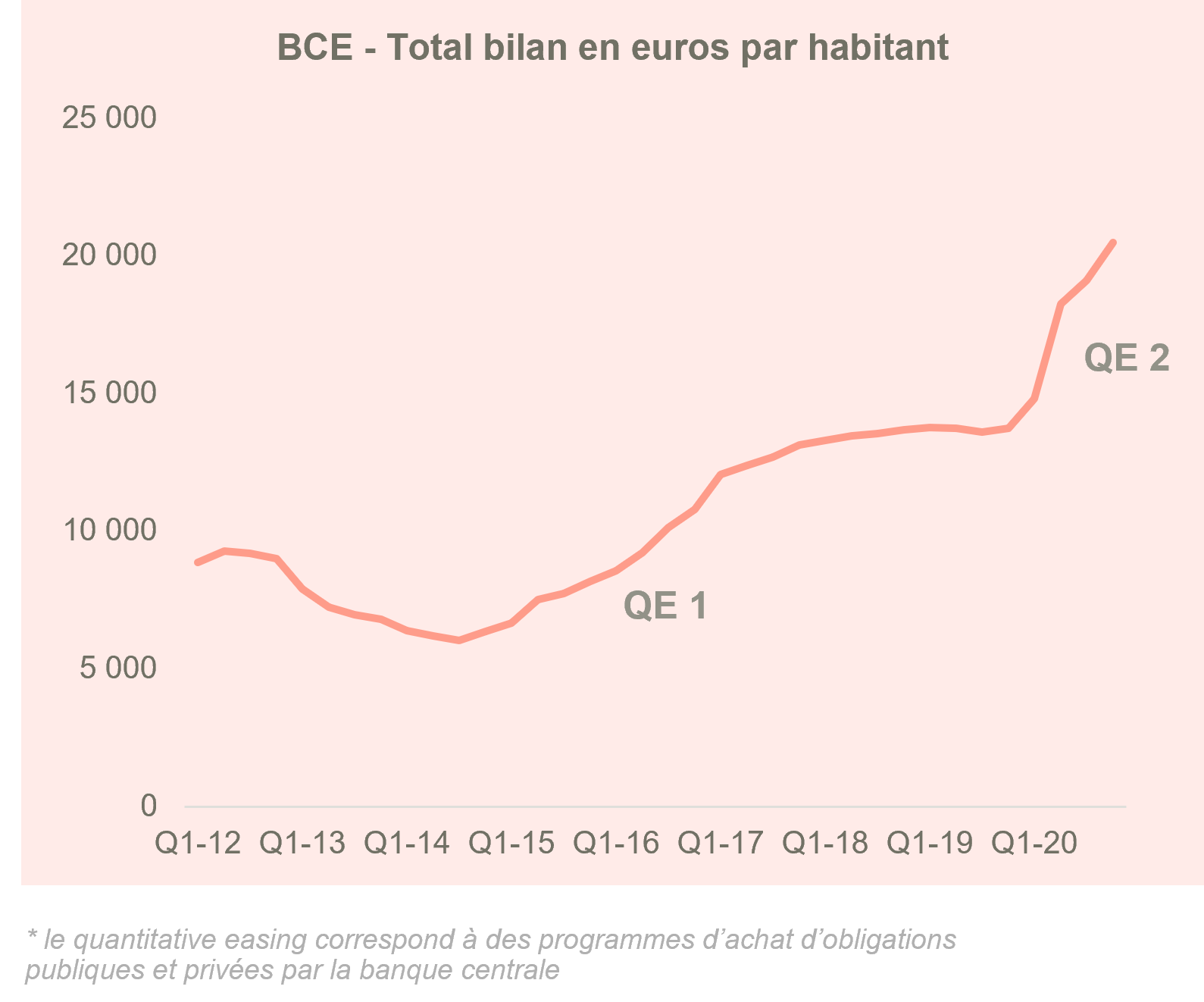

Du côté des autorités monétaires, la banque centrale européenne a rapidement réagi en déclenchant une nouvelle vague d’achats d’actifs (quantitative easing* – QE).

…SUR LE BILAN DE LA BCE

Mais 2020 a représenté un choc à plusieurs niveaux. Un choc pour les revenus des ménages et des entreprises et un choc pour les finances publiques. Pour la banque centrale, on ne peut toutefois parler de choc puisqu’elle a le pouvoir de déterminer seule la taille de son bilan. Elle n’a pas de contrainte immédiate en termes de création monétaire.

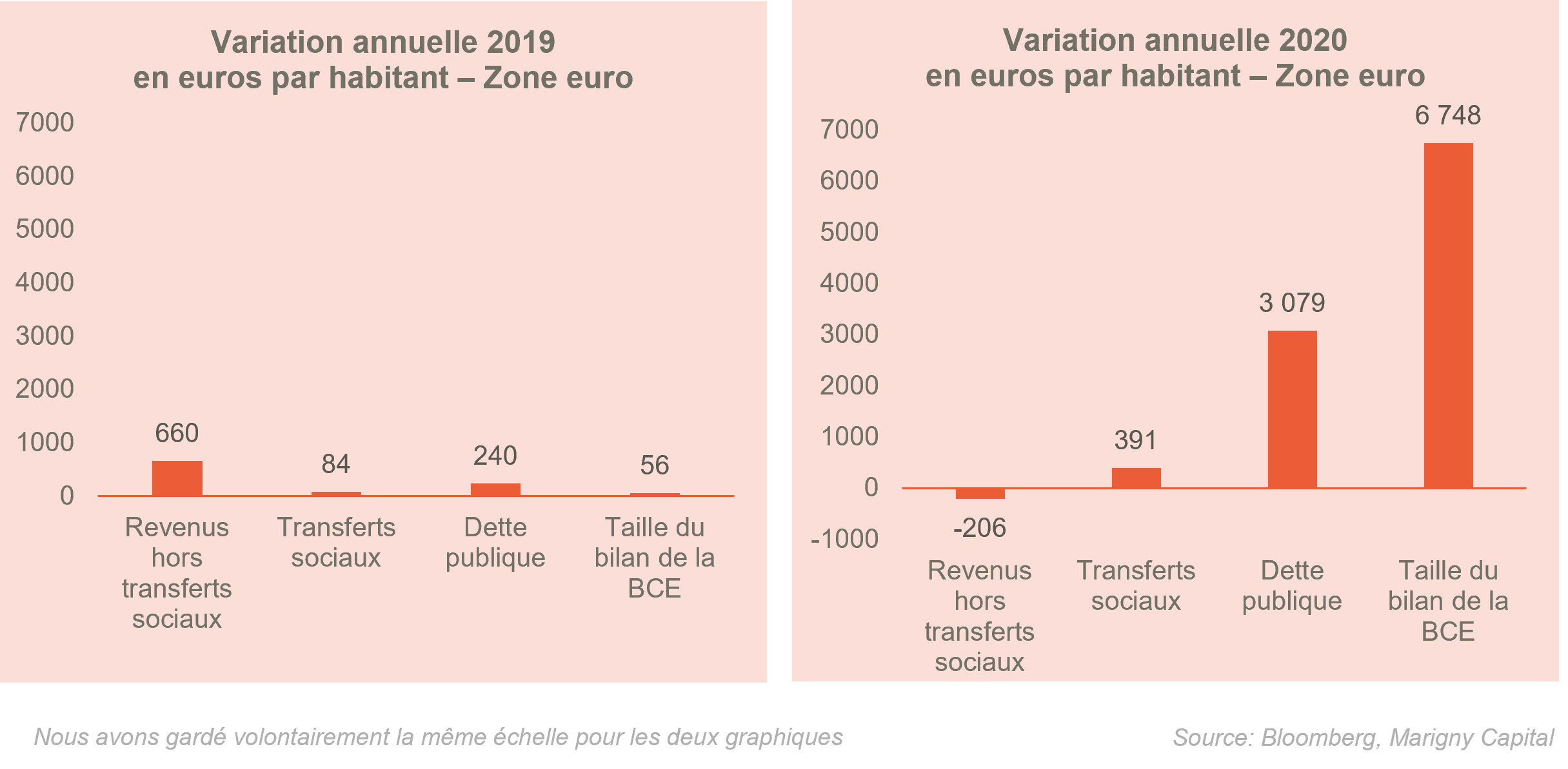

Nous avons résumé dans le graphique ci-après les impacts de la crise sanitaire en zone euro et les avons comparés à l’année 2019 qui peut être considérée comme normative. Les données présentées restent rapportées au nombre d’habitants. Les transferts sociaux correspondent aux revenus non liés à une activité professionnelle, ce sont des aides publiques.

On observe qu’en 2019 les revenus des agents économiques en zone euro ont augmenté de 660 euros par habitant. La dette publique a cru de 240 euros par habitant et le bilan de la banque centrale est resté quasiment stable, n’augmentant que de 56 euros par habitant.

En 2020 la volonté des gouvernements d’assurer une certaine forme de continuité malgré la pandémie a entrainé un accroissement de l’endettement public de plus de 3 000 euros par habitant. Au niveau des agents économiques, le revenu a baissé de 206 euros mais cette baisse a été plus que compensée par une hausse sans précédent des transferts sociaux de 391 euros. Dans le détail, la baisse du PIB l’année dernière en zone euro vient d’abord de la hausse de l’épargne des ménages plutôt que de la chute de leurs revenus.

Du côté de la banque centrale, la mobilisation des ressources a été exceptionnelle puisqu’elle a représenté plus de 6 700 euros par habitant. A titre de comparaison, lors du premier QE en 2015 la hausse du bilan avait représenté 5400 euros par habitant mais sur deux ans.

La question qui se pose alors concerne la réconciliation de ces montants. Si la banque centrale a dépensé 6750 euros par habitant, que l’état s’est endetté de plus de 3 000 euros par habitant, pourquoi le revenu des agents économiques n’a-t-il augmenté que de 185 euros (-206 + 391) ?

A première vue, on pourrait penser que la politique publique est inefficace, notamment dans sa transmission. Nous allons voir que ce n’est pas le cas, le sujet est plus compliqué.

UNE MASSE MONETAIRE EN AUGMENTATION QU’IL FAUT TRANSMETTRE

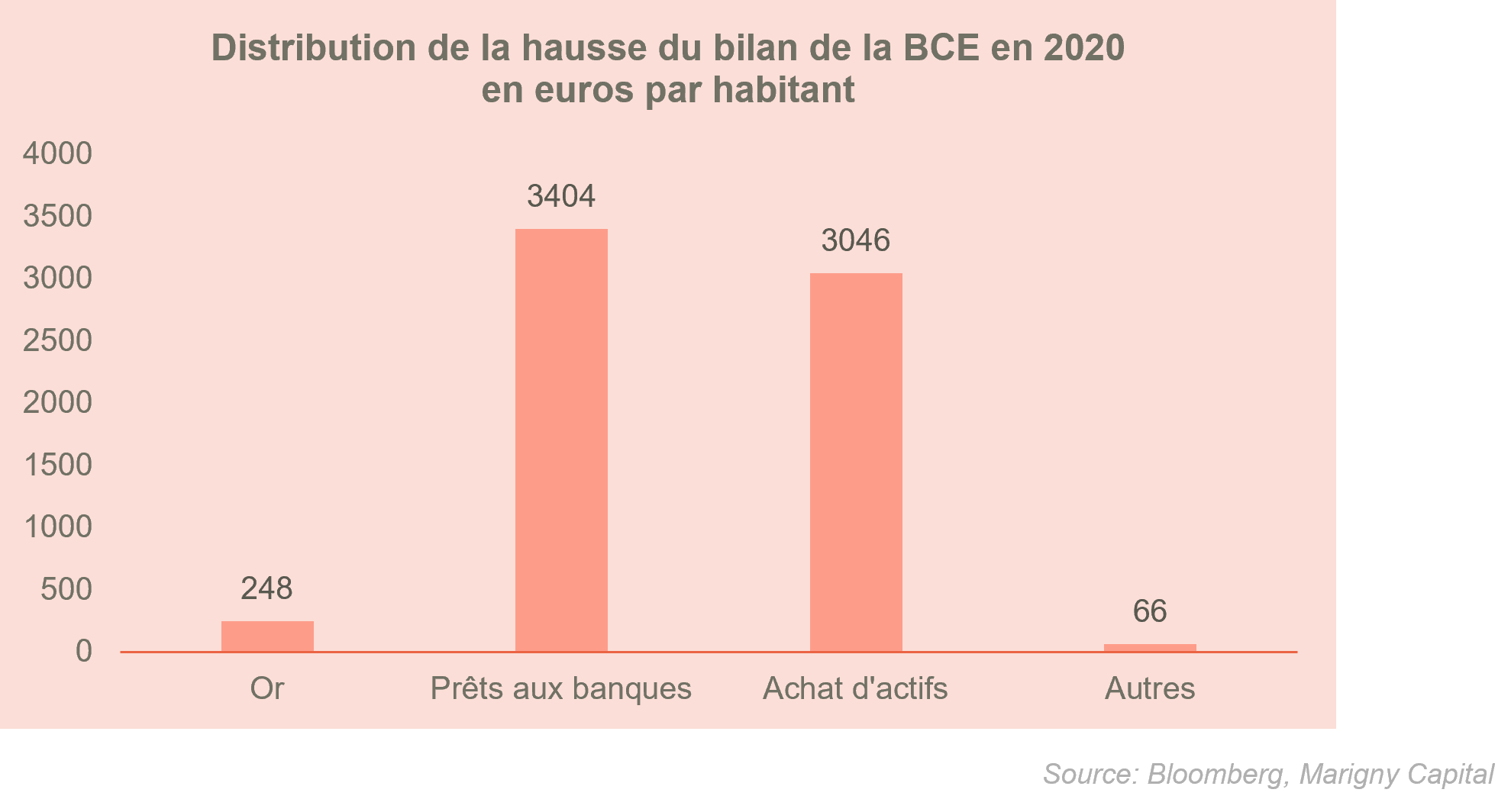

Nous détaillons ci-après l’augmentation de l’actif du bilan de la BCE en 2020 par ligne de produits. Alors que l’achat d’or parait assez étonnant, on constate que les achats d’actifs ont représenté 3050 euros par habitant soit un montant très proche de l’augmentation de la dette publique. De là à penser que le programme de quantitative easing (QE2 = PEPP, Pandemic Emergency Purchase Programme) a été dimensionné pour assurer le bon financement des états européens, il n’y a qu’un tout petit pas à réaliser.

L’autre poste important est le « prêt aux banques » qui a représenté 3 400 euros par habitant. On comprend qu’il s’agit du prix de la stabilité financière, pour éviter une troisième crise financière en Europe après celles de 2008 et 2010/2012.

Pour réconcilier la hausse de la dette publique (+3080 euros par habitant) avec la faible hausse des transferts sociaux (+390 euros) il faut comprendre que la hausse du déficit budgétaire couvre un large spectre de dépenses. Les transferts sociaux n’en représentent qu’une partie. Les mesures de chômage partiel ont beaucoup couté, de nombreuses subventions ont été octroyées et des délais de paiement de charges ont été accordés. Aussi, les dépenses exceptionnelles liées à l’achat de matériel médical ont également compté (89 euros par français rien que pour les masques et les test covid en 2020). Au final, alors que les recettes en zone euro baissaient de 685 euros par habitant, les dépenses publiques ont augmenté de 1500 euros par habitant l’année dernière. Le tableau présenté précédemment qui montre que les revenus hors transferts sociaux ont très peu baissé incluent les indemnisations de chômage partiel. Sans celles-ci, la perte de revenu des agents économiques privés aurait été bien supérieure.

LA TRANSMISSION MONETAIRE: UNE TRANSMISSION INDIRECTE

Les statuts de la banque centrale sont bien définis. Son objectif n’est ni de financer les états, ni de soutenir directement les revenus des ménages. Alors que le plein emploi est un des objectifs de la Fed, pour la BCE, ses objectifs sont simplement la stabilité financière et la stabilité des prix (définie par une inflation proche de 2%).

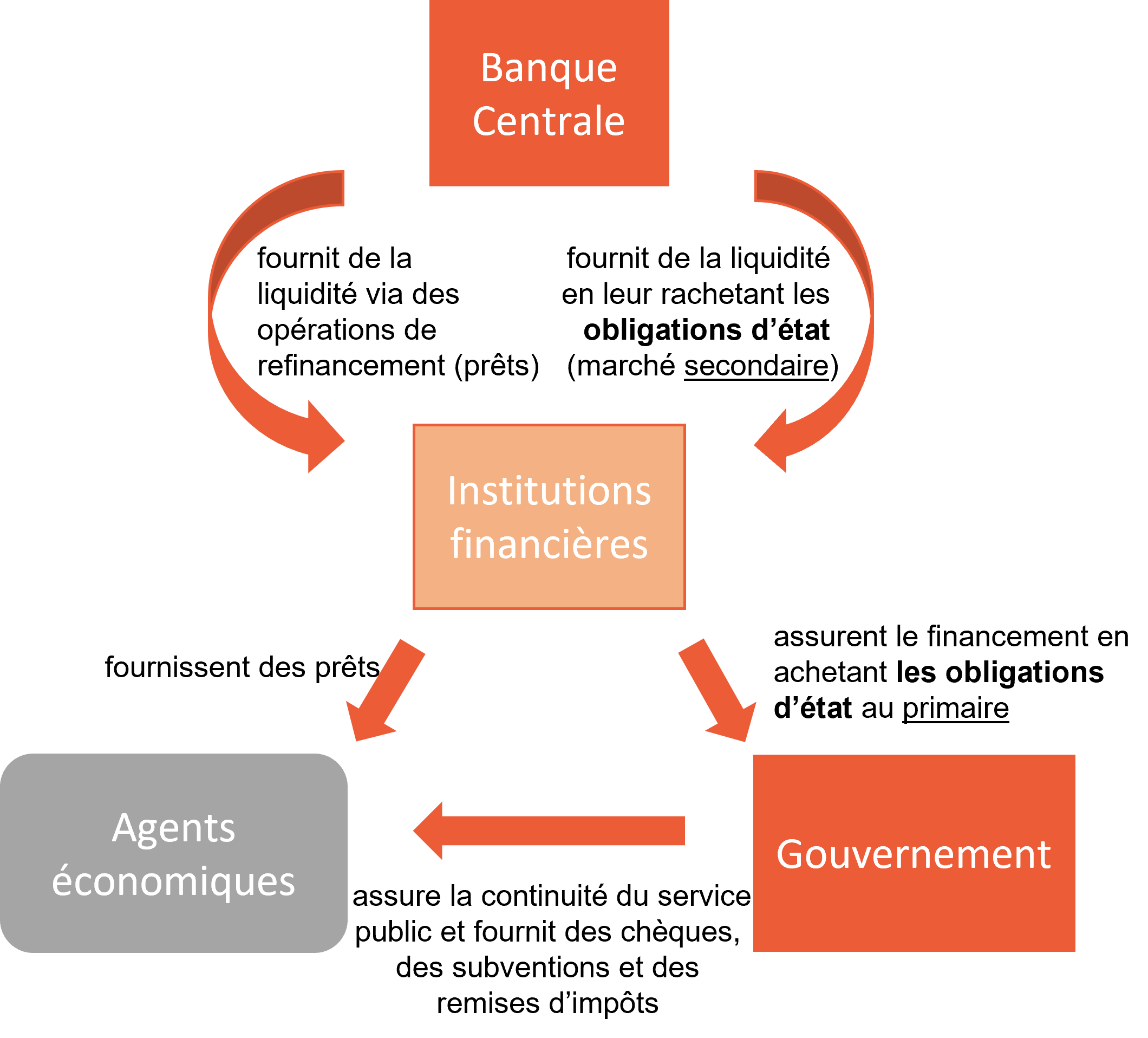

L’émergence de la crise sanitaire au printemps 2020 a provoqué une onde de choc sur les marchés financiers que la BCE a voulu contrer par des achats agressifs d’actifs (PEPP). Afin de comprendre le mécanisme de transmission de ce soutien monétaire, nous avons schématisé les principaux flux entre les acteurs.

Transmission monétaire type dans le monde développé

Le rôle des banques est primordiale dans la transmission monétaire, et particulièrement en Europe. Parce que la banque centrale n’a pas le droit de souscrire directement la dette émise par les états, elle le fait dans un second temps sur les marchés financiers. Ce sont donc les institutionnels, et particulièrement les banques, qui font le relais. Les banques assurent également le financement des agents économiques privés qui n’ont pas un accès direct aux marchés (les ménages et la plupart des entreprises).

On comprend ainsi qu’en période de crise, il est important que les banques et les gouvernements soient suffisamment soutenus pour que ces deux entités puissent ensuite, à leur tour, soutenir les agents économiques privés. Si ce n’est pas le cas, la crise devient systémique et peut provoquer un effondrement du système économique (situation frôlée en 2008 quand le système bancaire mondial s’est grippé).

La gestion de la crise sanitaire a donc été efficace, il est difficile de dire le contraire. Les institutions ont joué leur rôle. La banque centrale a assuré le financement des banques qui ont assuré le financement des agents économiques privés et publics. Les gouvernements ont pu accomplir leurs missions régaliennes, et même se substituer en partie au secteur privé dans la demande globale. Le système a tenu. Si la crise sanitaire a été un stress-test grandeur nature, le test est réussi!

Ce système est pourtant régulièrement critiqué, à cause notamment de sa centralisation. Le fait que l’Etat et la banque centrale soient au cœur de l’organisation gène les plus libertaires. Les cryptoactifs comme le bitcoin sont supposés nous délivrer de cette dépendance aux autorités publiques. Est-ce un scénario réaliste ou des rêves de hippies 2.0? Objectivement, les institutions nous paraissent sortir renforcées de cette crise. Mais ce n’est qu’une opinion…

Catégories

Articles récents

Point de vue – En haute altitude

Il y a un an, je me demandais dans ces colonnes si l’atterrissage en douceur ne serait pas plutôt un décollage. Douze mois et +30% plus tard sur le S&P500, force est de constater que le marché a bien décollé, voire est sur orbite. Se pose désormais la question de la suite. Depuis un […]

Point de vue – Je vous ai apporté des actions, parce que les fleurs c’est périssable

J’aurai pu apporter des bonbons, mais récemment la tendance est plutôt aux actions malgré l’approche inéluctable des fêtes de fin d’année et la nervosité des marchés. Explications de Thomas Fonsegrive. Sur les marchés européens le début du 4ème trimestre a été marqué par une certaine nervosité au moment de la publication des résultats. Justifiées ou […]