Les dernières mesures chocs de la BCE

La dernière conférence de presse de Mario Draghi en tant que Président de la Banque Centrale Européenne a ouvert le dernier chapitre d’un mandat mouvementé. Ainsi, même au milieu d’une tempête médiatique marquée par des débats politiques virulents, Mario Draghi reste fidèle à la manière dont il a toujours gouverné, en se focalisant sur la protection de la santé de la zone euro.

La Banque centrale européenne a annoncé son plus important lot de réductions de taux et de mesures de relance économique en trois ans et a averti les gouvernements qu’ils devaient agir rapidement afin de relancer la croissance de la zone euro.

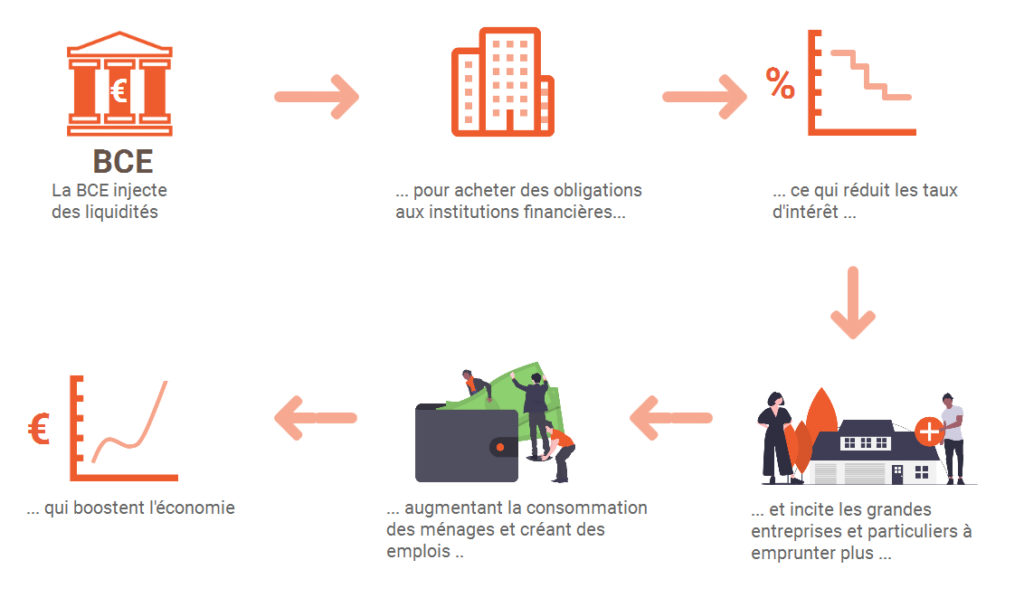

Les taux de dépôt, déjà réduits à – 0,4%, ont encore été abaissés à leur niveau record le plus bas de – 0,5%. La BCE a également annoncé qu’elle relancerait son programme de « Quantitative Easing » (QE) en achetant 20 milliards d’euros d’obligations chaque mois à partir de novembre, ce jusqu’à ce que les prévisions d’inflation soient « suffisamment proches des 2% », seuil à partir duquel les taux d’intérêt pourraient recommencer à augmenter. Par ailleurs, les conditions de prêt des banques de la zone euro ont été assouplies et la banque centrale leur a proposé des taux d’intérêt différenciés afin de réduire la pression exercée sur leurs marges de crédit.

La BCE a abaissé ses prévisions de croissance pour la zone euro cette année de 10 points de base, à 1,1%, et de 20 points de base à 1,2% pour 2020. Elle a également abaissé ses prévisions d’inflation de 10 points de base à 1,2% cette année et de 40 points de base à 1,0% l’an prochain. En réponse, la banque centrale a annoncé que les taux d’intérêt resteraient bas plus longtemps que prévu, modifiant ainsi ses prévisions. Elle avait précédemment indiqué que les taux d’intérêt n’augmenteraient pas avant le milieu de 2020.

En réponse aux mesures proposées par Draghi, l’euro a baissé et les obligations ont rebondi – réponse logique à une dose d’assouplissement monétaire. Mais trois heures plus tard, l’euro était remonté encore plus haut et les obligations étaient retombées. Ce mouvement rapide d’effondrement souligne les doutes des investisseurs quant à l’efficacité à long terme des efforts de la BCE.

Sur ce plan, les propres prévisions de la banque suggèrent qu’elle sera dans la difficulté. La BCE a peu d’alternatives au « QE » : à certains égards, elle est devenue prisonnière des attentes du marché, qu’elle a en grande partie créées.

Le « Quantitative Easing » comme moyen « d’emprunter » la croissance économique

Une des préoccupations concernant le « QE » c’est qu’il gonfle mécaniquement les prix des actifs sans que cela se traduise par des effets dans l’économie réelle. Certains craignent que le « QE » nuise également au cycle économique. Alors que le capitalisme repose sur des investisseurs soutenant des entreprises fortes et laissant mourir des entreprises faibles, le programme « Quantitative Easing » ne fait pas la différence, et soutient à la fois les forts et les faibles.

La plupart des économistes s’accordent à dire qu’à ses débuts, le « QE » a permis d’éviter un ralentissement majeur. Mais, si la croissance passée représentait déjà un emprunt sur l’avenir, il se peut que nous ayons déjà trop emprunté pour espérer continuer à bénéficier d’effets positifs sur la croissance.

Pour aller plus loin dans le lot de mesures annoncées

Alors qu’en surface l’annonce de la BCE fut décevante, avec une réduction du taux d’intérêt de -0,10% et un montant du « QE » de 20 milliards d’euros bien inférieurs à ce qui avait déjà été prévus, Mario Draghi annonçait lors de sa dernière conférence la relance d’un « Quantitative Easing » que la BCE qualifiait selon le terme, « d’illimité ». Ce qui en théorie est brillant, mais un cauchemar à mettre en œuvre dans une Europe sous contrainte.

L’une des plus grandes questions posées lors de cette conférence de presse fut de comprendre la signification de la nature illimitée du « QE » en regard des limites actuelles de 33% d’achats émises par la BCE. La réponse de Draghi fut vague ; le président de la BCE a admis qu’il n’avait « pas envie de discuter des limites d’achat d’obligations » avant d’ajouter « nous avons une marge de sécurité suffisante pour continuer assez longtemps à ce rythme sans qu’il soit nécessaire de débattre de la question des limites ».

Bien que Draghi quitte la BCE en mettant en œuvre un nouveau cycle de « Quantitative Easing », la réalité est beaucoup plus problématique et, à moins que la règle de la BCE ne soit modifiée pour relever les limites des émetteurs à 50% ou plus, le « QE » illimité restera très limité, et cette limite sera atteinte très bientôt.

Combien de temps pour atteindre cette limite ?

Ici les opinions diffèrent quelque peu mais convergent malgré tout vers un horizon de 12 mois de QE dans les limites actuelles.

Selon Frederik Ducrozet de Pictet, avec les 20 milliards d’euros/mois proposés en « Quantitative Easing » et en supposant une scission de 5 milliards d’euros d’obligations de sociétés et le solde en dettes souveraines, le « QE » peut durer environ 9 mois dans les limites actuelles.

Par ailleurs, Peter Sorensen, stratégiste de la Danske Bank, a déclaré que, selon ses calculs, la BCE pourrait acheter des obligations allemandes dans le cadre de son nouveau programme de 20 milliards d’euros par mois pendant environ 14 mois. Selon cette analyse, l’Italie conserverait la plus grande marge avec 87 mois de marge, alors que la France et l’Espagne en conserveraient respectivement 57 et 25. À l’opposé, la Finlande n’aurait que cinq mois d’achat avant que les limites ne soient atteintes, tandis que la Slovaquie aurait déjà atteint cette limite.

Enfin, Valentin Marinov, stratégiste FX au Crédit Agricole, est encore plus catégorique. Il souligne que lorsque “Draghi indique qu’il n’est pas question de relever la limite des émetteurs comme moyen d’accroître la taille du pool d’actifs disponibles au QE” cela pose un véritable problème en limitant la durée du « QE » à 20 milliards d’euros à entre six et douze mois seulement.

Christine Lagarde a une carte à jouer

« Le moment est venu pour la politique fiscale de prendre le relais».

Lors de sa dernière conférence de presse officielle, Mario Draghi a souligné que la zone euro avait besoin de réductions d’impôts et de dépenses supplémentaires.

Les réactions furent des plus virulentes. Un certain nombre de collègues de M. Draghi au conseil des gouverneurs de la BCE se sont joints aux critiques des médias.

Klaas Knot, président de la banque nationale néerlandaise, a publié une déclaration au lendemain de la réunion de la banque centrale, qualifiant ces actions d’ « excessives ». Jens Weidmann, président de la Bundesbank, a déclaré au journal Bild dans une interview que M. Draghi “dépassait les limites”. Le président de la banque centrale autrichienne, Robert Holzmann, a qualifié ces annonces de « possibles erreurs ». Ces critiques directes de plusieurs dirigeants de banques centrales contrastent avec les deux membres français du conseil des gouverneurs, Benoît Cœuré et François Villeroy de Galhau, qui malgré leurs interrogations ont apporté leur soutien à M. Draghi.

Durant son mandat, M. Draghi, en défendant des mesures en lesquelles il croyait fermement, a vu se développer une forte animosité envers lui, en particulier en Allemagne. Notamment, concernant le souhait de M. Draghi de voir l’Allemagne utiliser des mesures de relance budgétaire pour stimuler sa propre économie et celle de ses voisins de la zone euro. Intégrer la politique budgétaire dans la combinaison faciliterait certainement les choses pour la BCE, qui a jusqu’ici supporté tout le fardeau d’une politique macroéconomique anticyclique. Mais l’Italien est devenu tellement impopulaire en Allemagne qu’il serait difficile pour un homme politique allemand d’envisager un plan de relance budgétaire sous l’instruction de M. Draghi.

La future présidente de la BCE, Christine Lagarde, aura peut-être de meilleures chances de réussir. En effet, l’une des principales raisons pour lesquelles la BCE a nommé Mme Lagarde est sa réputation de personne capable de concrétiser des mesures telles que la relance fiscale allemande. Elle est également connue pour être proche de la chancelière allemande Angela Merkel.

Les achats de la banque centrale reprendront avec un engagement à durée indéterminée de 20 milliards d’euros par mois, réinvestissant le produit des obligations arrivant à échéance. Mme Lagarde héritera de cette stratégie, mais pas des animosités personnelles qui se sont développées contre M. Draghi de la part des membres du conseil qu’il a largement dominés au cours de ces huit dernières années.

Tout cela se passe dans le contexte d’une année qui devrait être difficile pour l’Europe. Le président américain Donald Trump semble prêt à imposer des droits de douane sur les voitures européennes et autres produits cet automne, ce qui pourrait entraîner l’Allemagne dans une récession. Un Brexit sans accord reste une possibilité à la fin du mois d’octobre. Il est probable que la guerre commerciale entre les États-Unis et la Chine ne se résolve pas avant les élections présidentielles américaines de l’année prochaine. Et l’attaque d’un drone en Arabie Saoudite a sérieusement mise en doute la stabilité du marché pétrolier.

Mme Lagarde est la personne idéale pour négocier un « grand accord » entre Berlin et la BCE dans lequel Berlin intensifierait ses mesures de relance fiscale et la BCE réduirait son « Quantitative Easing ».

Catégories

Articles récents

Point de vue – En haute altitude

Il y a un an, je me demandais dans ces colonnes si l’atterrissage en douceur ne serait pas plutôt un décollage. Douze mois et +30% plus tard sur le S&P500, force est de constater que le marché a bien décollé, voire est sur orbite. Se pose désormais la question de la suite. Depuis un […]

Point de vue – Je vous ai apporté des actions, parce que les fleurs c’est périssable

J’aurai pu apporter des bonbons, mais récemment la tendance est plutôt aux actions malgré l’approche inéluctable des fêtes de fin d’année et la nervosité des marchés. Explications de Thomas Fonsegrive. Sur les marchés européens le début du 4ème trimestre a été marqué par une certaine nervosité au moment de la publication des résultats. Justifiées ou […]